Les essentiels à retenir :

- Nous verrons pourquoi les expatriés ont intérêt à profiter de la fiscalité entre les pays pour investir en SCPI.

- Et nous ne nous arrêterons pas là, en faisant un tour d'horizon de tous les autres avantages (versements programmés, effet de levier, ...).

- Enfin, nous présenterons quelques SCPI, qu'un expatrié peut choisir pour faire son meilleur investissement.

Investir en immobilier est un passage obligé pour tout investisseur qui souhaite se créer un patrimoine solide sur le long terme. Néanmoins, la distance géographique et la méconnaissance de certains expatriés des arcanes du marché immobilier peut s’avérer compliqué et comporter des risques si on ne le maîtrise pas correctement. Pour juguler ce problème, les SCPI dites pierre-papier sont d'excellents véhicules pour les non-résidents fiscaux français, qui souhaitent :

- préparer leur retraite dans la perspective de leur retour en France

- diversifier leur épargne en investissant dans l'immobilier européen (stable et performant)

- faire un crédit et réaliser un investissement en immobilier passif

- Pour les expatriés, les SCPI permettent d’investir en immobilier sans contraintes de gestion avec de bons rendements à la clé.

- Si vous souhaitez investir en SCPI vous pouvez profiter d'un cashback sur le montant investi pour la plupart des SCPI proposées par Louve Invest.

Bien vérifier son pays de naissance

Investir en direct dans l’immobilier en France, lorsqu’on est non-résident fiscal français, peut s’avérer une opération complexe sur le long terme. En effet, il peut être éreintant de s’occuper de la gestion locative et des problèmes de copropriété sur le long cours.

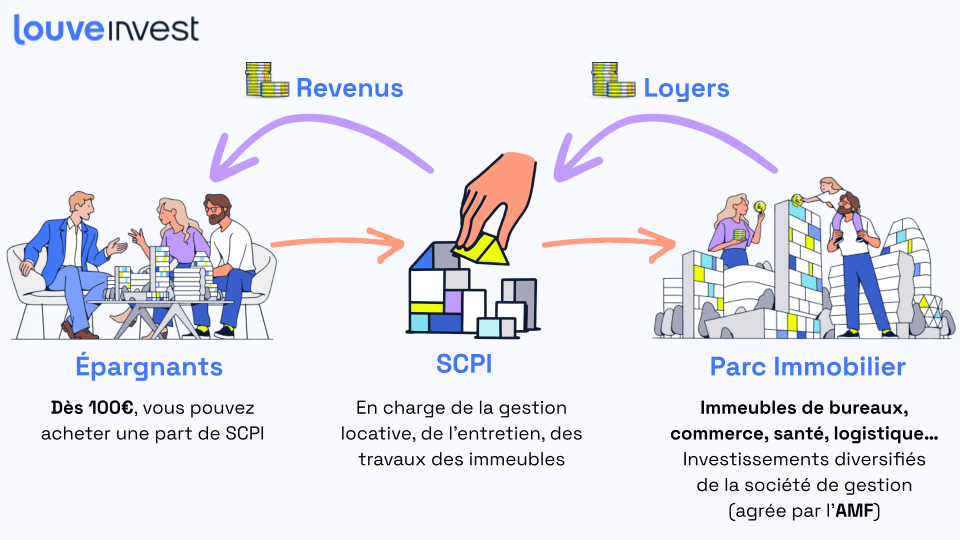

Pour ces quelques raisons, les sociétés de gestion qui commercialisent les SCPI s’occupent de la gestion locative, de la collecte des loyers puis de les redistribuer ensuite aux détenteurs de parts. Les expatriés ne sont pas exclus de ce système favorable et peuvent tout à fait souscrire des parts de Sociétés Civiles de Placement Immobilier, tout comme les résidents français. C'est donc une stratégie avantageuse pour les expatriés de pouvoir jouir de la stabilité économique de la France et de l'Europe pour investir dans ces pays-là, de manière totalement passive.

Toutefois, lorsqu’on vit à l’étranger, les formalités seront plus contraignantes. Cela est d’autant plus vrai pour les citoyens nés aux États-Unis, pour lesquels de nombreuses sociétés de gestion refusent les souscriptions, du fait de la complexité des formulaires fiscaux (FATCA).

Acheter des SCPI en tant qu’expatrié

Il est possible pour un expatrié non-résident fiscal français d’investir en SCPI de plusieurs façons, à savoir :

- en cash sur une plateforme web dédiée à ce type d’investissement comme Louve Invest

- via un emprunt bancaire (on en parle plus bas)

- via un contrat d’assurance-vie

- en démembrement de propriété

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Qu'est-ce que la SCPI ?

La SCPI est un support d'investissement qui permet aux particuliers de toucher des loyers locatifs sans gérer des locataires, en passant par une société qui s'occupe de la partie locative à la place de l'investisseur. L'investissement est ainsi complètement passif et permet de bénéficier d'un rendement moyen entre 4,5 et 6,5 % pour un risque modéré. Attention, investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Le risque est faible pour plusieurs raisons :

- les SCPI sont réglementées par l'AMF (autorité des marchés financiers)

- le nombre de locataires des SCPI permet de baisser le risque d'impayé

- le nombre d'actifs des SCPI permet de baisser le risque de baisse de l'immobilier sur un secteur

- la diversité des secteurs permet de diminuer l'impact d'une baisse de rendement

Les avantages de la SCPI pour le non-résident fiscal

Les SCPI sont des véhicules de placement immobilier pilotés par une société de gestion qui collecte de l’argent auprès d'investisseurs résidents (ou non) afin d'acquérir des immeubles de bureaux, des commerces, des établissements de santé, des entrepôts, des hôtels, ...etc...

Pour un ticket d’entrée relativement peu élevé, les SCPI permettent aux investisseurs d'accéder à des immeubles impossibles d’accès à titre individuel. Par ailleurs, il s'agit donc d'un investissement clé en main sans aucune contrainte de gestion.

On peut investir en SCPI en “one shot” ou par le biais de versements programmés. Il est possible de modifier à sa guise les versements ou encore de les stopper, en fonction de sa situation financière. C’est une solution intéressante lorsque l'on veut préparer sa retraite et obtenir des revenus complémentaires après la vie active.

Attention, l'investissement en SCPI comporte des risques, il est important de se renseigner sur ces risques avant d'investir.

Une fiscalité avantageuse pour les non-résidents

Investir en SCPI permet aux expatriés de bénéficier d’une fiscalité attractive. Néanmoins, il est préférable de choisir des SCPI qui détiennent des immeubles hors de France (SCPI Européenne) car les expatriés ne sont pas imposés en France sur leurs revenus fonciers étrangers.

Les revenus issus de la SCPI ne sont donc pas imposables dans l’hexagone et doivent simplement être déclarés dans le pays de résidence. C’est souvent une option intéressante parce que les pays étrangers sont souvent moins gourmands en taxes que l'État français et ne pratiquent pas le double effet kiss cool avec les prélèvements sociaux de 17,2 %.

Pour un expatrié, nous l’avons vu, il s’agit d’opter pour des SCPI à caractère international (ou européen) afin de bénéficier d'avantages fiscaux optimisés.

Voici quelques SCPI qui pourront répondre aux attentes de non-résidents :

Eurovalys

Lancée en 2015, la SCPI Eurovalys est une SCPI qui investit à en Allemagne. Cette SCPI offre un large parc immobilier dans un pays stable doté d’un marché immobilier actif. La SCPI investit au cœur des métropoles allemandes dynamiques comme Essen, Francfort ou encore Brême.

En 2021, la SCPI avait une capitalisation de 789 millions € et offre à ses détenteurs de parts un rendement de 4,74 % net de frais de gestion.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Paref Prima (ex-Novapierre Allemagne 2)

À 100 % localisée en Allemagne et spécialisée dans l'immobilier commercial, cette SCPI fait profiter ses investisseurs du dynamisme du marché allemand. Le dynamisme de cette SCPI est bien représenté par son Taux d'Occupation Financier (TOF) qui est de 98,2 % au premier trimestre 2022.

Au premier abord, son rendement de 3,9 % en 2021 pourrait paraître faible, mais cela s'explique par l'investissement du capital qui n'a pas encore été fait dans son intégralité par le fonds. Pour preuve, la remontée spectaculaire déjà entamée au 4ᵉ trimestre 2021, et avec 5,76 % de rendement annualisé.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

On détaille l'ensemble de ces informations dans cette vidéo :

La fiscalité des SCPI pour les non-résidents

Pour revenir en détails sur la fiscalité des SCPI pour les non-résidents. Tout d’abord, la fiscalité des SCPI, pour les expatriés, est régie par les revenus fonciers.

Pour les SCPI françaises

Pour rappel, les résidents sont imposés au régime réel. Autrement dit, leurs revenus fonciers sont taxés proportionnellement à leur tranche d’imposition, plus les prélèvements sociaux de 17,2 %.

L’article 197 A du Code général des impôts dispose que le bénéfice foncier des non-résidents est imposé sur un forfait basé sur 20 % majoré de la CSG/CRDS. Mais cela dépend des revenus totaux que vous avez en France. Le barème progressif et les tranches s'appliquent ensuite à partir de 30%. De plus, à l’instar des résidents français, les plus-values sont également taxées.

Pour les SCPI européennes

L'investissement dans des SCPI européennes est la plus intéressante pour des expatriés, car cela permet d'éviter de payer les prélèvements sociaux à 17,2 %. L'imposition dépend du pays où les biens de la SCPI sont, mais également du pays de résidence fiscale.

C'est particulièrement intéressant pour Singapour, les émirats arabes unis, le Qatar, le Liban ou Hong-Kong.

La meilleure solution pour un non-résident fiscal français, comme pour un résident fiscal français classique, est d’emprunter pour acheter des parts de SCPI. Grâce à ce montage patrimonial, l’expatrié pourra faire jouer l’effet de levier du crédit en remboursant une bonne partie de ses échéances bancaires grâce à la perception des loyers perçus au fil de l’eau.

Néanmoins, pour l'expatrié français, il peut s’avérer compliqué d’obtenir un crédit bancaire, car les banques se montreront plus sourcilleuses sur le sujet.

Plus précisément, l’emprunteur expatrié aura le choix entre 3 formules pour investir en SCPI à crédit, comme :

- Le crédit amortissable : l’investisseur rembourse mensuellement la banque au fur et à mesure avec les intérêts liés à l’emprunt.

- Le crédit in fine : l'investisseur rembourse la banque à la fin du prêt

- Le crédit à la consommation : les taux d’intérêts sont plus élevés, mais son obtention est plus aisée et surtout plus rapide.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

.png)