Les essentiels à retenir :

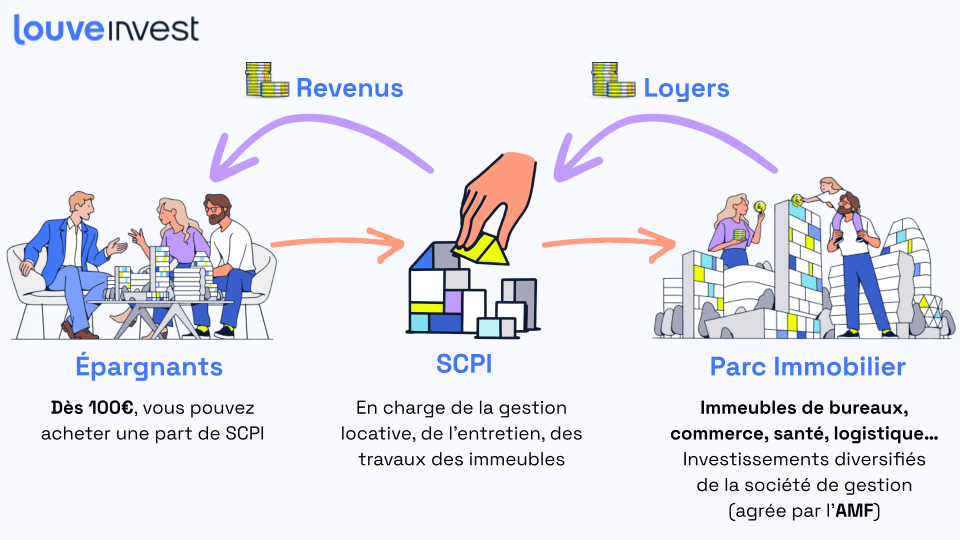

- Définition de la SCPI (Société Civile de Placement Immobilier) : c’est un placement immobilier accessible, simple et attractif qui permet à des particuliers d’acquérir un patrimoine immobilier et de percevoir un revenu locatif à échéances régulières.

- C’est un placement très intéressant puisque la SCPI est gérée par une société de gestion qui s’occupe de tout (trouver des locataires, faire les travaux, etc).

- Investir en SCPI est avantageux à bien des égards : rendements élevés, risque modéré, patrimoine diversifié ...etc... A noter tout de même que les rendements ne sont pas garantis et que les risques existent en investissement SCPI comme pour tout investissement.

Malgré son acronyme un peu barbare, la SCPI (Société Civile de Placement Immobilier) est un placement immobilier simple et passif. Vous souhaitez en savoir plus ? Suivez le guide !

Les SCPI sont par définition, des fonds immobiliers qui gèrent un ensemble d’immeubles (habitations, bureaux, commerces, entrepôts, établissements de santé, etc.).

La SCPI collecte des fonds provenant d’investisseurs particuliers, d'entreprises ou d'associations. Ces derniers détiennent une partie d’un patrimoine immobilier sous la forme de parts et confient la gestion à la SCPI.

La SCPI s’occupe aussi bien de la sélection des biens immobiliers, de l’entretien et des travaux, de la gestion des locataires, que de la revente du patrimoine. En contrepartie des capitaux apportés, les investisseurs perçoivent un revenu locatif à échéances régulières (mensuelles ou trimestrielles).

La SCPI permet ainsi aux épargnants de se constituer un patrimoine immobilier diversifié de manière accessible et sans devoir faire face aux contraintes que rencontrent les propriétaires. Pas de soirées interminables passées sur les sites d’annonces à chercher le bien idéal, pas de travaux, et surtout, pas de recherche de locataire et de corvées de gestion !

De plus, la SCPI rend accessible pour les particuliers des classes d’actifs immobiliers auxquels ils n’ont généralement pas accès directement : les bureaux, les locaux commerciaux, les entrepôts, les cliniques… Un bon nombre d’entre elles disposent également de biens situés à l’étranger dans leur portefeuille. Il existe en effet plusieurs types de SCPI dont nous allons donner les définitions détaillées.

Comme tout placement immobilier, il existe des frais (dont des frais de gestion) et une logique de valeur (par exemple le prix de souscription et certaines valeurs d’évaluation). Enfin, la SCPI peut être détenue en direct ou via certains supports comme l’assurance vie, selon les contrats et le régime fiscal applicable (notamment l’impôt sur le revenu et les prélèvements sociaux en détention directe).

La SCPI a à la fois le statut juridique d'une société et d'un fonds d’investissement.Elle est classifiée par le code monétaire et financier en tant que fonds ouvert à des investisseurs non professionnels.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Les SCPI de rendement

Une SCPI de rendement vise principalement à offrir à ses investisseurs des revenus réguliers sous forme de dividendes. Elle investit dans des biens immobiliers à vocation professionnelle tels que des bureaux, des locaux commerciaux de différentes tailles ou encore des entrepôts logistiques. Ces immeubles sont loués à des professionnels variés : entreprises privées, commerçants, organismes publics, etc.

L'une des caractéristiques principales de ce type d'investissement est la durée des baux commerciaux, habituellement beaucoup plus longue que celle des baux résidentiels. C'est pour cette raison qu'une SCPI de rendement convient principalement aux investisseurs ayant une perspective à long terme, capables d'accepter l'absence de garantie sur le rendement ainsi que sur le capital investi.

Les SCPI de rendement représentent d'ailleurs la majorité du marché des sociétés civiles de placement immobilier. Elles sont réparties en différentes typologies en fonction de leur stratégie : diversifiées (immobilier varié), spécialisées (un secteur particulier, par exemple la santé, la logistique, les bureaux ou les commerces ...), régionales (implantées dans une zone géographique définie) ou européennes.

Les SCPI fiscales

Les SCPI fiscales orientent leurs investissements vers des biens résidentiels spécifiques, qu'ils soient anciens nécessitant des rénovations, neufs en cours de construction ou déjà livrés. Ces biens doivent satisfaire aux exigences définies par divers dispositifs fiscaux avant d'être mis en location à des particuliers. L'un des principaux attraits de ces SCPI réside dans la possibilité pour les investisseurs de bénéficier d'une réduction d'impôt sur une partie des revenus générés, contribuant ainsi à alléger leur charge fiscale.

Cependant, ces SCPI comportent certaines contraintes. La réduction d'impôt est proportionnelle au montant investi, et les revenus potentiels sous forme de dividendes sont généralement inférieurs à ceux obtenus avec des SCPI de rendement. De plus, les fonds investis peuvent être immobilisés sur une période plus longue en raison des durées minimales de détention imposées, et la revente des parts n'est pas assurée. Les investisseurs typiques de ces SCPI appartiennent souvent à des tranches d'imposition élevées et disposent d'un capital immédiatement disponible. Enfin, compte tenu de l'importance de l'investissement initial, la réalisation d'une plus-value lors de la revente n'est pas garantie.

Au fil du temps, plusieurs types de SCPI fiscales ont émergé, chacune associée à un dispositif spécifique :

- SCPI Pinel : Ces SCPI permettent aux associés de profiter des avantages fiscaux liés à la loi Pinel. Ce dispositif offre une réduction d'impôt pour les investissements dans l'immobilier neuf ou rénové, à condition que le bien soit loué pendant au moins six ans. L'objectif est de réduire la tension locative dans les grandes agglomérations et leurs environs.

- SCPI Denormandie : Ces SCPI, dérivées du dispositif Pinel, se concentrent sur des logements neufs ou réhabilités situés dans des zones tendues. Les biens doivent respecter des critères stricts de performance énergétique. Les investisseurs peuvent bénéficier d'une réduction fiscale de 18 % sur une période de neuf ans ou de 21 % sur douze ans.

- SCPI Malraux : Ces SCPI offrent une défiscalisation significative pour les travaux réalisés sur des biens immobiliers d'exception. Les rénovations doivent être supervisées par un architecte des bâtiments de France. Les SCPI Malraux rendent ce type d'investissement accessible au grand public.

- SCPI à déficit foncier : Ces SCPI investissent dans des biens nécessitant des rénovations. Le coût des travaux engagés est déductible des revenus, de manière similaire à la rénovation de biens locatifs par un particulier.

Il est à noter que le dispositif Pinel a pris fin le 31 décembre 2024, marquant la conclusion de quarante ans de politiques de défiscalisation immobilière en France.

Les SCPI de plus-value

À l'inverse des SCPI fiscales ou des SCPI de rendement, les SCPI dites « de plus-value » n'ont pas vocation à distribuer régulièrement des dividendes aux associés. Elles cherchent plutôt à générer une appréciation importante de la valeur de leurs parts, d'où leur autre appellation de SCPI de valorisation ou SCPI de capitalisation. L'objectif essentiel de ces véhicules est la revente à terme des actifs immobiliers, généralement acquis à un prix avantageux, pour dégager une plus-value substantielle.

Ce type de SCPI attire principalement des investisseurs n'ayant pas un besoin immédiat de liquidités et prêts à envisager leur placement dans une logique de moyen à long terme. Il est important de souligner que la plus-value éventuellement obtenue lors de la revente demeure soumise aux règles fiscales classiques applicables aux plus-values immobilières.

Le patrimoine immobilier détenu par ces SCPI inclut à la fois des biens résidentiels et professionnels. Géographiquement parlant, ces investissements se concentrent principalement en région parisienne, avec une nette préférence pour la capitale.

Il convient enfin de préciser que les SCPI de plus-value constituent un marché très restreint, puisqu'elles ne représentent que près de 2 % de la capitalisation totale des SCPI en France.

Si faire des placements SCPI est un bon moyen de constituer un patrimoine immobilier pour des montants accessibles, c’est aussi la meilleure façon de diversifier son portefeuille en optant pour différentes classes d’actifs. Il existe en effet plusieurs types de SCPI :

Les SCPI de commerce

Définition des SCPI de commerces : ce sont des sociétés qui collectent l’épargne des différents investisseurs pour acquérir des biens immobiliers grâce auxquels des revenus sont générés par location, dans le secteur du commerce.

Exemples de SCPI de commerce :

- Cristal Rente de Inter-Gestion,

- Cœur de Ville de Sogenial,

- Altixia Commerces de la société de gestion Altixia.

Les SCPI de bureaux

Définition des SCPI de bureaux : ces SCPI investissent en particulier dans l’immobilier tertiaire, c'est-à-dire les bureaux et locaux commerciaux.

Exemples de SCPI de bureaux :

- Néo de Novaxia,

- Elialys de Advenis REIM,

- Corum Eurion ou Corum XL.

Les SCPI résidentielles

Définition d'une SCPI résidentielle : ces SCPI investissent dans l’immobilier locatif d’habitation principale ou secondaire (maison, appartement). Elles ont fait preuve d’une forte résilience face à la crise sanitaire et se positionnent parmi les placements les plus attractifs du moment. C'est dans cette catégorie que l'on trouve des alternatives aux SCPI de rendement, comme les SCPI fiscales par exemple (Kyaneos Denormandie 4 ou Urban Vitalim 4)

Exemples de SCPI résidentielles :

- Kyaneos Pierre de Kyaneos AM,

- Novapierre Résidentiel de Paref gestion,

- Primofamily de Praemia REIM (ex-Primonial REIM).

Les SCPI de santé

Définition des SCPI de santé : Ces SCPI investissent principalement dans des structures immobilières médicalisées comme des cliniques privées, des EHPAD, des résidences séniors, des laboratoires d’analyses médicales, des commerces paramédicaux, des cabinets médicaux et des hôpitaux. La catégorisation de l'ASPIM est même celle de stratégie à prépondérance santé et éducation (dont Ehpad, centres de santé, écoles, crèches)

Exemples de SCPI de santé :

- Foncière des praticiens de Magellim REIM,

- LF Avenir Santé de La Française AM,

- Cœur d'Avenir de Sogenial,

- Pierval Santé de Perial.

Les SCPI logistiques

Définition d'une SCPI logistique : ces SCPI investissent dans des bâtiments industriels et logistiques, comme des entrepôts, des locaux, etc. Certaines peuvent se spécialiser dans un certain type de bien en particulier : il existe des SCPI entrepôts, des SCPI bâtiments industriels, des SCPI locaux d’activité. La catégorisation de l'ASPIM est même celle de stratégie à prépondérance logistique et locaux d’activités (dont locaux industriel).

Exemples de SCPI logistiques :

- Log In de Theoreim,

- LF Opportunité Immo de La Française AM

- ActivImmo de Alderan.

Les SCPI d’hôtellerie

Définition des SCPI d’hôtellerie : Ces SCPI, comme leur nom l’indique, sont spécialisées dans l’hôtellerie, le tourisme, le loisir et les lieux de séminaire. La catégorisation de l'ASPIM est même celle de stratégie à prépondérance hôtels, tourisme et loisirs (dont hôtellerie de plein-air)

Exemples de SCPI de l'hôtellerie :

Les SCPI diversifiées

Définition des SCPI diversifiées : Ce sont des SCPI qui investissent dans les différents actifs immobiliers présents sur le marché, elles sont soubvent dîtes "opportunistes". Ces SCPI au patrimoine diversifié sont souvent très avantageuses et intéressantes. Selon l'ASPIM, la stratégie immobilière d’une SCPI peut être qualifiée de diversifiée seulement si le fonds cible au moins 3 typologies d’actifs différentes, sans qu’aucune ne dépasse 50% de l’allocation totale en valeur.

Exemples de SCPI diversifiées :

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Investir en SCPI est une manière de diversifier son portefeuille en optant pour des actifs sur différentes zones géographiques. et même hors France

Les SCPI françaises

Les SCPI investissant 100% en France sont de moins en moins nombreuses, beaucoup ont un mixte entre France et Europe avec un pourcentage de moins en moins conséquent pour le territoire français.

Néanmoins, il en existe toujours, comme par exemple Cœur de Régions de Sogenial.

Chez Louve Invest, nous considérons qu'une SCPI est une SCPI française dès lors qu'au minimum 80% de ses actifs se trouvent en France.

Les SCPI européennes

Définition d'une SCPI européenne : ces SCPI détiennent un parc immobilier résidentiel ou tertiaire à l’extérieur du territoire français, dans des pays européens comme l’Allemagne, l'Angleterre, l'Espagne, la Belgique ou la Pologne ...

Chez Louve Invest, nous avons fait 2 sous catégories :

- Les SCPI France / Europe : qui ont au moins 20% de leurs actifs en France et le reste sur l'Europe.

- Les SCPI Europe : qui ont moins de 20% de leurs actifs en France, certaines visent même le 100 % hors France comme la SCPI Eden par exemple.

Exemples de SCPI européennes :

- Comète de Alderan , qui vise même l'international hors Europe,

- Transitions Europe de Arkea,

- Upêka de Axipit.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Une SCPI (Société Civile de Placement Immobilier) est un produit d’épargne immobilier : au lieu d’acheter un bien en immobilier en direct, vous pouvez investir dans une SCPI en achetant un nombre de parts. Le capital de la SCPI sert ensuite à financer l’acquisition d’un patrimoine, souvent orienté vers l’immobilier professionnel (bureaux, commerces, logistique, santé, etc.), avec un objectif de diversification.

1) Souscription, capital fixe ou variable : comment on “entre” dans la SCPI

Vous souscrivez des parts à un prix fixé (le prix de souscription) selon les modalités de la SCPI :

- SCPI à capital variable : la souscription et la revente sont généralement plus fluides, car la SCPI peut émettre/annuler des parts dans un cadre défini.

- SCPI à capital fixe : les échanges se font davantage via le marché secondaire (offre/demande), ce qui peut créer une différence de prix selon la liquidité.

À l’entrée, il faut tenir compte des frais de souscription (souvent appelés commission de souscription), ainsi que des frais de fonctionnement.

2) La société de gestion : acquisition, gestion locative et pilotage

La SCPI est gérée par une des sociétés de gestion, dont l’activité est encadrée par l’AMF (l’Autorité des marchés financiers). Concrètement, elle va :

- sélectionner et réaliser les acquisitions,

- assurer la gestion locative (baux, encaissement des loyers, travaux, relocation),

- arbitrer (acheter/vendre) en fonction du contexte économique.

Le suivi est encadré par une gouvernance, avec notamment un conseil de surveillance, et une communication régulière (bulletins, rapport annuel) pour une information la plus transparente possible.

3) Revenus versés et performance : taux de distribution, TOF et valeurs

Les loyers encaissés (après charges et frais) permettent de verser un revenu aux associés : c’est ce qui alimente le taux de distribution (souvent exprimé annuel). Ce taux dépend notamment du TOF (taux d’occupation financier), de la qualité des locataires, des loyers, des coûts et de la stratégie.

À côté, on suit des indicateurs pour évaluer le patrimoine : valeur vénale, valeur de réalisation et valeur de reconstitution. Important : le taux de rendement / taux de distribution n’est pas garanti et le capital n’est pas garanti non plus.

4) Revente, durée de détention et points de vigilance

La revente se fait via la cession de parts (marché secondaire pour les SCPI à capital fixe, mécanismes propres pour les SCPI à capital variable). La liquidité peut varier selon les périodes : c’est pourquoi on parle souvent d’une durée de détention recommandée plutôt longue.

Pour choisir une SCPI, on regarde surtout : la stratégie (typologie d’actifs, zones), la diversification, la qualité de la gestion, les frais, la gouvernance, et l’adéquation à votre profil (objectif de complément de revenu, préparation de la retraite, constitution de capital).

Synthèse du tableau :

Les SCPI (ou pierre papier) offrent généralement des performances attractives : elles ont historiquement servi 4 à 6 % de revenus annuels. En 2024, le rendement moyen s’établit à 4,72 % selon l’ASPIM, avec un maximum à 11,18 %. Attention : ces rendements ne sont pas garantis. Investir en SCPI comporte des risques (perte en capital, liquidité) et s’envisage sur le long terme (souvent 10 ans ou plus).

Côté risque, la plupart des SCPI sont classées 3/7, ce qui correspond à un risque modéré. L’intérêt majeur reste la diversification : en achetant des parts, on investit dans plusieurs immeubles, zones géographiques et typologies d’actifs, ce qui mutualise les risques par rapport à un achat locatif en direct.

L’investissement reste accessible, avec des prix de parts à partir de quelques centaines d’euros (et dès 180 € chez Louve). Autre avantage : zéro gestion, la société de gestion s’occupe de tout. La SCPI permet aussi d’accéder à des actifs souvent difficiles à acheter seul (bureaux, commerces, logistique, santé, international).

Enfin, plusieurs stratégies existent : la SCPI à crédit (effet de levier, intérêts potentiellement déductibles des revenus fonciers, mais un crédit doit être remboursé même si les loyers baissent), le démembrement de SCPI en nue-propriété (décote à l’achat et récupération de la pleine propriété à terme), ou l’Usufruit temporaire (souvent utilisé pour placer la trésorerie d’entreprise, avec une logique d’amortissement à l’IS).

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Synthèse du tableau :

Les SCPI ont des atouts, mais elles comportent aussi plusieurs limites à bien intégrer avant d’investir :

- Risque de perte en capital : la valeur du patrimoine immobilier évolue, donc le prix de la part peut baisser selon la conjoncture et la valorisation du parc.

- Rendement non garanti : les loyers peuvent diminuer (baisse des loyers, vacance, impayés), ce qui pèse sur les revenus distribués.

- Liquidité moins immédiate : revendre n’est pas instantané. En temps normal, cela peut prendre 2 à 3 semaines, mais en période de crise les délais peuvent s’allonger si les retraits dépassent les souscriptions.

- Frais élevés : frais de souscription, frais de gestion, parfois des frais à la revente. Le taux de distribution est déjà net des frais de gestion, mais les frais d’entrée peuvent impacter la performance (même si certaines SCPI sont désormais sans frais de souscription).

- Risque de change : pour les SCPI investies hors zone euro, les revenus et la valeur du patrimoine peuvent varier avec les fluctuations de devise.

Investir en SCPI comporte des risques, notamment de perte en capital et de liquidité. Un investissement SCPI s'envisage sur une durée longue (10 ans ou plus). Les performances passées ne préjugent pas des performances futures et les objectifs de rendement sont non garantis.

Louve vous permet d’investir seulement en quelques clics : après quelques informations et documents à ajouter sur la plateforme digitale, vous recevez vos bulletins de souscription déjà remplis en 24/48h. La dernière étape est de réaliser le virement sur le compte de la SCPI pour valider officiellement la souscription.

Un nouvel investisseur ne commence généralement à percevoir ses revenus qu’au bout d’un délai pouvant aller jusqu’à 6 mois. C’est le délai de jouissance. Ce dernier correspond au temps nécessaire à la SCPI pour investir l’épargne collectée : sélection d’immeubles, étude des dossiers, gestion et mise en location...

Pour vendre ses parts, l’épargnant doit envoyer une demande de retrait à la société de gestion. La société les rachète alors avec l’arrivée de nouveaux souscripteurs. Il se peut que ce processus prenne un peu de temps (1 mois d’attente en général). Toutefois, si la situation dure trop longtemps, c'est à la société de gestion de puiser dans ses réserves de liquidités pour rembourser l’épargnant.

Louve Invest est un courtier digital spécialisé dans les SCPI, créé en 2021. Avec Louve, vous pouvez investir dans plus de 60 SCPI facilement et suivre votre performance depuis notre plateforme. De plus, nous vous reversons 3% du montant investi.

.png)